Durante la pandemia por el covid-19, las instituciones financieras tuvieron otra problemática, y fue la de poder ofrecer sus servicios de manera presencial y a un costo accesible ante la crisis global. Según datos de la Comisión Nacional Bancaria y de Valores, en México, solo el 76,5% de la población cuenta con acceso a una entidad bancaria a una distancia menor de 4 Km.

Al visualizar esta problemática y entender que el mundo necesita una adaptación en el área de los servicios, las Fintech se deshicieron de esa infraestructura limitante para luego perfeccionarse en el mundo de la tecnología e internet.

Esta industria se afianzó al incorporar a personas y empresas que antes estaban excluidas de los servicios de la banca tradicional, por lo tanto, contribuyó a la bancarización y a aumentar el dinamismo y trabajo en el sector

Con esta nueva adaptación, lograron bajar comisiones y brindar productos y servicios más accesibles para todos sin la necesidad de ir hasta un establecimiento.

De esta forma, la llegada de la industria Fintech, ha contribuido a aminorar las brechas financieras tradicionales.

Aunque la industria Fintech no está exenta de obstáculos: se enfrenta a un problema que engloba a todo el territorio mexicano que es el del servicio de internet.

Con datos brindados por el Instituto Federal de Telecomunicaciones, afirman que el 75.1% de los habitantes tienen un teléfono celular, pero solo 6 de cada 10 mexicanos utilizan servicio de banda ancha móvil, esto se debe a que México es uno de los países de América Latina con el precio más alto por el uso de datos móviles.

Con estos datos, a pesar que estos servicios son innovadores y están al alcance de todos, no llegan a ser suficientes en un país en donde el servicio de internet llega a ser un servicio cotizado y no todas las personas pueden adquirirlo normalmente.

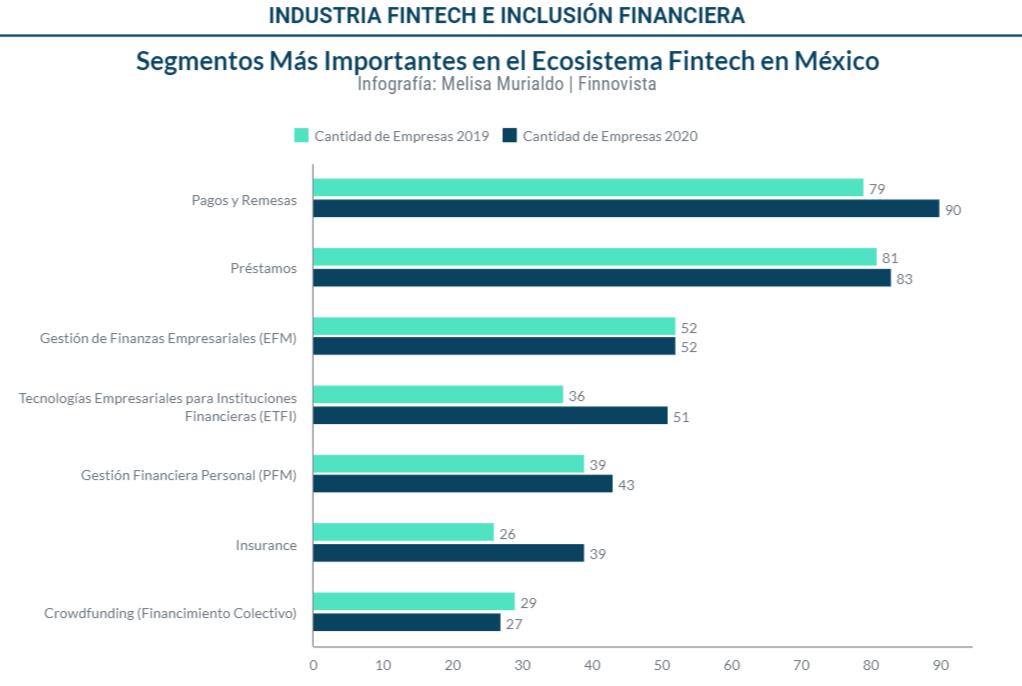

En el país, operan alrededor de 443 empresas, según los últimos datos disponibles a 2020, lo que representa un aumento del 86% en tres años. Casi todas las empresas han proyectado y diseñado aplicaciones y plataformas de fácil manejo, también han proporcionado herramientas para hacer una mejor gestión de gastos, esto viene de la mano con bajas o nulas comisiones y créditos de fácil acceso.

Con la mirada puesta en el futuro, esta industria apunta a estar más regularizada para poder brindar respaldo jurídico a los usuarios financieros y políticas públicas más flexibles que promuevan el desarrollo. El avance rapidísimo que estas empresas están teniendo, hace necesaria la aprobación del estado.

México es uno de los pioneros en América Latina a través de la “Ley Fintech”.

Esta Ley en México actualmente regula dos de las principales figuras de las Instituciones de Tecnología Financiera (ITFs) que operan en el país:

Instituciones de financiamiento colectivo (Crowdfunding financiero)

Instituciones de fondos de pago electrónico

También regula las operaciones generadas con activos virtuales (criptomonedas), permitiendo que el Sistema Financiero opere con aquellos que están reconocidos por el Banco de México.

Estas ITFs serán autorizadas, reguladas y supervisadas por un comité tripartito compuesto por: la Secretaría de Hacienda y Crédito Público (SHCP), el Banco de México y la Comisión Nacional Bancaria y de Valores (CNBV), para que cuenten con respaldo gubernamental, ciberseguridad, protección del usuario, prevención del lavado del dinero y del financiamiento al terrorismo.

A 10 meses de otorgar la primera autorización a una Fintech, la CNBV ha dado luz verde a más de 50 de estas startups, de las cuales unas 38 están sujetas a condiciones.

Entre las mismas se encuentran:

Instituciones de fondos de pago electrónico: Coltomoney, Cuenca, Ocsi, Mexpago, Nvio, STP. Mientras que las Instituciones de financiamiento colectivo: Prestadero, Fundary, Doopla, M2crowd, Cien Ladrillos y Play Business.

A principios de año, la Comisión Nacional Bancaria y de Valores, comunicó que contaba con 93 solicitudes de autorización de empresas que querían estar bajo la autorización y amparo de la Ley Fintech, 69 estaban en operación y el resto eran empresas nuevas que recientemente habían surgido.

Hasta hoy, 53 plataformas obtuvieron el visto bueno de la autoridad, dentro de las cuales 14 fueron autorizadas definitivamente, estas empresas fueron publicadas en el Diario Oficial de la Federación. De acuerdo a la Comisión ya está por finalizar el proceso de autorización de la primera generación de Instituciones de Tecnología Financiera (Fintechs).